دانستنیهای مالیاتی (قسمت اول)

مودیان مالیاتی از قانون چگونه استفاده کنند؟

(بر اساس اصلاحیه قانون مالیاتهای مستقیم مصوب ۹۴/۴/۳۱)

به گزارش رسانه مالیاتی ایران بر اساس قانون هر شهروندی دارای حقوقی است که دولت موظف به تحقق آنها .است برقراری ،امنیت ارایه خدمات شهری آموزشی و خدمات امدادی و رفاهی تنها بخشی از وظایف دولت در برابر حقوق مردم است اما منابع مالی این خدمات از کجا تامین میشود؟ در بسیاری از کشورها شهروندان در مقابل حقوق و خدماتی که از دولت دریافت کنند وظایفی را هم بر عهده دارند که پرداخت مالیات به عنوان تامین کننده منابع مالی خدمات دولتی یکی از اصلی ترین آنها محسوب می شود.

هر چند این رویه معقول از قدیم در کشور ما بدلیل اتکا به درآمدهای نفتی کمتر مورد توجه بوده اما خوشبختانه طی دهه های اخیر مورد تاکید دولتمردان و کارشناسان اقتصادی قرار گرفته و حتی در رفتار اقتصادی مردم هم تاثیر گذاشته است که برای نمونه می توان به رشد ارایه اظهارنامههای مالیاتی در سال جاری اشاره کرد.

به گفته کارکنان ادارات مالیاتی اگرچه ارایه اظهارنامه از سوی مشمولان مالیات رشد چشمگیری داشته اما متاسفانه بسیاری از مراجعه کنندگان به دلیل عدم آگاهی از وظایف قانونی خود دچار مشکلاتی در رسیدگی به پروندههای مالیاتی میشوند این گزارش با استناد به قانون مشمولان مالیاتی را معرفی کرده و به بیان وظایف آنها برای پرداخت مالیات به عنوان یک تکلیف شخصی برای تامین منافع ملی میپردازد.

مالیات و انواع آن

مالیات به زبان ساده و جوهی است که دولت برای تامین هزینههای خود از اشخاص دریافت میکند به بیان دیگر مالیات مبلغی است که دولت بر اساس قانون و به منظور تقویت عمومی حکومت و تامین مخارج عامه از اشخاص شرکتها و موسسات دریافت می کند.

تقسیم بندی مالیاتها به مالیاتهای مستقیم و غیر مستقیم عمده ترین نوع طبقه بندی در آمارهای دولتی در سطح بین المللی است که مالیات مستقیم دامنه وسیع تری نسبت به مالیات غیر مستقیم دارد. در ساختار بودجه کشور ما نیز درآمدهای مالیاتی در طبقه بندی به دو گروه یاد شده تقسیم میشود بر این اساس مالیاتهای غیر مستقیم شامل دو بخش مجزا تحت عناوین ذیل میباشد:

-۱- مالیات بر تولید و واردات

-۲ مالیات بر مصرف و فروش

مالیاتهای مستقیم مالیاتهایی هستند که از مودیان در هنگام تحصیل درآمد یا دارایی اخذ می شود بر اساس قانون مالیاتهای مستقیم دارای دو بخش اصلی مالیات بر دارائی و مالیات بــر درآمد است.

بخش مالیات بر دارایی شامل مالیات بر ارث و حق تمبر میباشد.

بخش مالیات بر درآمد شامل مالیات بر درآمد ،املاک مالیات بر درآمد کشاورزی، مالیات درآمد حقوق مالیات بر درآمد مشاغل مالیات بر درآمد اشخاص حقوقی و مالیات بر درآمد اتفاقی است.

مشمولان مالیات مستقیم

بر اساس ماده ۱ قانون مالیاتهای مستقیم اشخاص زیر مشمول پرداخت مالیات می باشند

کلیه مالکین اعم از اشخاص حقیقی یا حقوقی نسبت به اموال یا املاک خود واقع در طبق مقررات باب دوم قانون مالیاتهای مستقیم

ایران

-۲- هر شخص حقیقی ایرانی مقیم ایران نسبت به کلیه درآمدهایی که در ایران یا خارج از

ایران تحصیل می نماید.

-۳- هر شخص حقیقی ایرانی مقیم خارج از ایران نسبت به کلیه درآمدهایی که در ایران

تحصیل می کند

٤- هر شخص حقوقی ایرانی نسبت به کلیه درآمدهایی که در ایران یا خارج از ایران تحصیل

می نماید.

ه – هر شخص غیر ایرانی اعم از حقیقی یا حقوقی نسبت به درآمدهایی که در ایران تحصیل کند و همچنین نسبت به درآمدهایی که بابت واگذاری امتیازات یا سایر حقوق خود و یا دادن تعلیمات و کمکهای فنی و یا واگذاری فیلمهای سینمایی که به عنوان بها یا حق نمایش یا هر عنوان دیگر عاید آنها میگردد از ایران تحصیل می کند.

اساس ماده ۲ این قانون اشخاص زیر مشمول پرداخت مالیات نیستند

۱ وزارتخانه ها و موسسات دولتی،

-۲- دستگاههایی که بودجه آنها به وسیله دولت تامین .شود،

۳ شهرداریها

٤- بنیادها و نهادهای انقلاب اسلامی دارای مجوز معافیت از طرف حضرت امام خمینی(ره) و

مقام معظم رهبری

وظایف قانونی مودیان مالیاتی

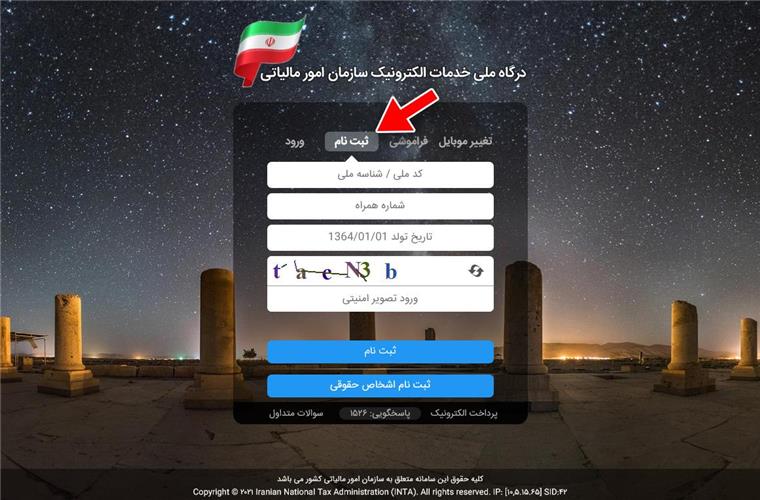

-۱- مودیان مالیاتی میتوانند اظهارنامههای موضوع این قانون را که حسب مورد مکلف به تسلیم آن هستند به تفکیک با اخذ رسید به اداره امور مالیاتی محل سکونت تسلیم نمایند. لازم به ذکر است با توجه به توسعه خدمات الکترونیکی سازمان امور مالیاتی کشور و به منظور تکریم ارباب رجوع و تسریع امور مودیان مالیاتی اخذ اظهارنامههای مالیاتی بدون نیاز به مراجعه حضوری مودیان به واحدهای مالیاتی و کاملا به صورت الکترونیکی از طریق سامانه عملیات الکترونیکی مودیان سازمان به نشانی http://tax.gov.ir صورت می گیرد.

-۲- هرگاه آخرین روز مهلت یا موعد مقرر برای تسلیم اظهارنامه یا سایر اوراقی که مودی مالیاتی به موجب مقررات مکلف به تسلیم آن میباشد مصادف با تعطیل یا تعطیلات رسمی یا عمومی گردد اولین روز بعد از تعطیل یا تعطیلات مزبور بر حسب مورد جزء مهلت یا موعد مقرر جهت تسلیم اظهارنامه یا اوراق مذکور خواهد بود.

سازمان مالیاتی کشور

کشور

-۳- تسلیم اظهارنامه و پرداخت مالیات مودیانی که در خارج از ایران اقامت دارند و همچنین موسسات و شرکتهایی که مرکز اصلی آنها در خارج از کشور است، چنانچه دارای نماینده در ایران باشند به عهده نماینده آنها خواهد بود.

٤- صاحبان مشاغل مکلفاند ظرف چهارماه از تاریخ شروع فعالیت مراتب را کتبا به اداره امور مالیاتی محل اعلام نمایند عدم انجام دادن این تکلیف در مهلت مقرر مشمول جریمه ای معادل ده درصد مالیات قطعی و نیز موجب محرومیت از کلیه تسهیلات و معافیتهای مالیاتی تا تاریخ شناسایی توسط اداره امور مالیاتی خواهد بود. این حکم برای صاحبان مشاغلی که برای آنها از طرف مراجع ذیربط پروانه یا مجوز فعالیت صادر گردیده است،نخواهد بود.

ه در مواردی که اظهارنامه مالیاتی یا سایر اوراقی که مودی مالیاتی به موجب مقررات مکلف به تسلیم آن میباشد و به وسیله اداره پست و اصل میگردد تا تاریخ تسلیم به اداره پست در صورت احراز تاریخ تسلیم به مراجع مربوط تلقی خواهد شد.

-٦- در صورتی که مودی محلهای متعدد برای سکونت خود داشته باشد مکلف است یکی از آنها را به عنوان محل سکونت اصلی معرفی نماید وگرنه اداره امور مالیاتی می تواند هر یک از محلهای سکونت مودی را محل سکونت اصلی تلقی نماید.

7- هر شخص حقیقی ایرانی که با ارایه گواهی نمایندگیهای مالی یا سیاسی دولت جمهوری اسلامی ایران در خارج ثابت کند که از درآمد یک سال مالیاتی خود در یکی از کشورهای خارج به عنوان مقیم مالیات پرداخته است از لحاظ مالیاتی در آن سال مقیم خارج از کشور شناخته خواهد شد مگر در موارد زیر:

در سال مالیاتی مزبور در ایران دارای شغلی بوده باشد.

• در سال مالیاتی مزبور لااقل شش ماه متوالیا یا متناوبا در ایران سکونت داشته باشد.

• توقف در خارج از کشور به منظور انجام ماموریت یا معالجه یا امثال آن بوده باشد.

8- اشخاص حقیقی یا حقوقی ایرانی مقیم ایران در صورتی که درآمدی از خارج کشور تحصیل نموده و مالیات آن را به دولت محل تحصیل درآمد پرداخته باشند و درآمد مذکور را در اظهار نامه یا ترازنامه و حساب سود و زیان خود حسب مورد طبق مقررات این قانون اعلام نمایند مالیات پرداختی آنها در خارج از کشور و یا آن مقدار مالیاتی که به درآمد تحصیل شده در خارج کشور با تناسب به کل درآمد مشمول مالیات آنان تعلق می گیرد، هر کدام کمتر باشد از مالیات بر درآمد آنها قابل کسر خواهد بود.

9-ارائه اظهارنامه مالیاتی شرط برخورداری از هرگونه تسهیلات و معافیت مندرج در قانون مالیاتهای مستقیم میباشد همچنین مودیان مالیاتی در صورت عدم ارائه اظهارنامه و انجام تکالیف قانونی خود علاوه بر شمول مالیات مشمول جرایم نیز میشوند.

-۱۰ مودیان محترم مالیاتی موظف اند در صورت درخواست اداره امور مالیاتی، کلیه دفاتر، اسناد و مدارک و سوابقی مالی و تجهیزات نگهداری اعم از دستی و ماشینی (مکانیزه) و دستورالعمل کار و رمز دسترسی را در اختیار آنها قرار دهند مودیان مالیاتی در صورت عدم رعایت قانون علاوه بر اینکه مشمول مجازاتهای مقرر میشوند از معافیت های مالیاتی منابع مختلف درآمدی سال مورد مراجعه نیز محروم خواهند شد.

ارتباط با سازمان امور مالیاتی کشور

مرکز ارتباط مردمی: ۱۵۲۶

ارتباط مستقیم با روابط عمومی تهران ۱۸۲۲ – سایر استانها پایگاه اطلاع رسانی: www.intamedia.ir

سامانه عملیات الکترونیکی: www.tax.gov.ir

سامانه مالیات بر ارزش افزوده: www.evat.ir